Article paru dans la revue « INSTITUTIONNELS » n°67 – La lettre d’information trimestrielle de l’association de investisseurs institutionnels »- pages 15-19 – Octobre 2022 avec quelques graphiques supplémentaires. L’auteur Michel Lepetit remercie les équipes de l’AF2I, et notamment H. Rodarie, pour m’avoir incité à finaliser cet article et pour l’avoir publié.

Face au retour imprévu de l’inflation dans de nombreux pays, l’heure de la stupéfaction est passée. Semble venu le moment du réquisitoire à charge, et les banques centrales sont d’ores et déjà la cible du monde politique, social et médiatique, alors que l’inflation dans de nombreux pays a franchi des niveaux impensables il y a encore 18 mois[1].

L’acte d’accusation contre les banques centrales et leurs économistes va porter d’abord et avant tout sur leur incompréhension – et donc leur sous-évaluation – du phénomène énergétique. Sous-évaluation de sa dimension géographique – européenne mais aussi mondiale – ; de ses impacts ; de sa durée … mais d’abord de ses causes.

Elles plaideront l’imprévisibilité des évènements géopolitiques, et le fait que la Russie belliqueuse est un acteur majeur du marché énergétique mondial. Défense bien fragile, car la hausse des prix de l’énergie s’est enclenchée dès le printemps 2021, un an avant la seconde agression de l’Ukraine par la Russie, en accompagnant alors le retour progressif de l’économie mondiale à la « normale » après la pandémie.[2]

Pendant quelques temps, ces mêmes économistes se seront réfugiés derrière la perturbation – espérée transitoire- du système logistique mondial causée par la COVID-19 pour expliquer la bouffée – espérée transitoire- d’inflation à travers le monde[3].

Mais l’explication centrale du retour mondial de l’inflation, explication consensuelle aujourd’hui, c’est bien l’énergie.

Énergie et économie

Périodiquement, la « sphère économique », cette communauté d’influenceurs qui promeut la « science économique », redécouvre l’énergie, à l’occasion d’une flambée des prix comme en 2005-2008, ou encore d’une chute brutale des prix du pétrole comme en 2015. Bis repetita en 2022 : à nouveau il est question des prix de l’énergie, aujourd’hui de hausse des prix, et donc du retour d’une inflation forte, comme dans les années 1970 (Lepetit 2021)[4].

La première grande erreur commise par cette communauté oublieuse, la toile de fond du malentendu, c’est la centralité de l’énergie dans l’économie, son rôle majeur, holistique, vital, systémique[5]. Il faut dire et redire que, à partir du constat fait par la sphère économique de la part modeste de l’énergie dans le PIB, soit environ 5%, on ne peut rien conclure « scientifiquement » sur la valeur de l’énergie. Car le constat physique est, lui, sans appel : pas d’énergie ? pas d’économie ! Sans ces 5% du PIB, à peu près rien des 95% restant[6]. Parce que rien n’est substituable à l’énergie, et les appels à la sobriété volontaire, voire à une sobriété contrainte, vont probablement se multiplier en cette fin d’année 2022, pour « remplacer » l’énergie par la non-consommation-d’-énergie. Sous contrainte de ressources, la sobriété énergétique est ainsi devenue le leitmotiv du discours politique, en France et en Europe.

L’énergie n’est pas substituable, car elle est le « sang » de l’économie, et de l’organisation économique et sociale, voire de toutes nos institutions. Le constant progrès énergétique de l’Europe occidentale médiévale ; puis la suprématie énergétique de l’Europe de la Renaissance qui, puissante et enivrée par cette puissance, part à la conquête du monde, préparent d’évidence l’exubérance énergétique qui s’est emparé de l’Europe – puis du monde – avec la Révolution industrielle au XIXe siècle[7].

Non seulement l’énergie n’est pas substituable, mais la substituabilité entre énergies fossiles (soit 80% de l’énergie primaire mondiale) est assez faible. Elle peut exister par exemple pour la production d’électricité : la substitution, envisagée lors de la crise du Canal de Suez en 1956, mise effectivement en œuvre après la crise de la guerre du Kippour en 1973, devrait à nouveau connaître un certain « succès » avec le retour attendu du charbon dans les centrales thermiques en Europe après 2022. Mais cette substituabilité à court terme entre énergies est limitée pour des utilisations plus diffuses comme le chauffage individuel ; et encore plus limitée pour le transport : pour la mobilité, le pétrole reste l’énergie reine avec un quasi-monopole (à 95%) sur le milliard de moteurs à combustion interne qui assurent le transport des personnes et des biens dans le monde.

Investissements et énergie

Cette faible substituabilité entre pétrole, gaz et charbon, se constate dans les infrastructures titanesques mises en œuvre pour extraire, produire, acheminer et traiter ces énergies. Les évènements géopolitiques de 2022 obligent notamment à redécouvrir l’importance des infrastructures gazières, où l’unité de compte est le milliard de dollars, et l’horizon temporel la trentaine d’année, voire plus. D’où aussi la redécouverte que les contrats d’approvisionnement en gaz naturel sont majoritairement de long, voire de très long terme. L’espoir mis par certains économistes dans le marché spot du gaz naturel liquéfié est pour partie une illusion, car celui-ci ne correspond qu’à moins de 20% du marché mondial du gaz, pour l’essentiel transporté par des gazoducs, dans de lourdes – et coûteuses – infrastructures. Parce que le gaz naturel est volatil. Et qu’il est dangereux.

L’investissement mondial dans le système énergétique, de l’ordre de 2 000 milliards de dollars chaque année, se répartit pour moitié environ dans les systèmes électriques, pour l’autre dans les hydrocarbures[8], notamment leur extraction du sous-sol. Alors que flambent les prix de l’électricité en Europe, et qu’on y évoque de possibles interruptions de service, on peut anticiper que le débat va s’intensifier en France et chez nos voisins sur l’évaluation des moyens financiers et humains nécessaires pour la relance – effective – des programmes nucléaires.

Banquiers centraux et énergie

Les banques centrales et leurs cohortes d’économistes ont commis en outre deux graves erreurs dans leur évaluation, dans leur modélisation de la question énergétique. La première porte sur la pertinence du signal prix des marchés à terme de l’énergie, et la bévue ne sera pas pardonnée : les grands argentiers ont affiché, dans leur méthodologie d’appréciation du risque inflationniste, une croyance sans fondement dans la capacité des marchés à donner une indication pertinente des prix futurs du pétrole.

Plaider que tous leurs confrères se sont aussi trompés est une piètre rhétorique. Elle pourrait ne pas contenter un monde politique à la recherche de boucs émissaires pour justifier une reprise en main de la gouvernance des banques centrales « indépendantes ».

La deuxième grave erreur pourrait être l’absence d’interprétation macroéconomique pertinente pour expliquer la période de faible inflation entre 2010 et 2020. Durant cette décennie, des pressions déflationnistes ont rendu les banques centrales incapables d’atteindre leur cible de 2% d’inflation. Mais celles-ci furent dans le même temps incapables d’expliquer pourquoi, de donner de manière consensuelle les raisons de cet étrange phénomène macroéconomique, alimentant le doute et le discrédit à leur encontre. Pour les adeptes des théories monétaristes, la création monétaire massive du fait des assouplissements quantitatifs mis en œuvre par la Fed et la BCE aurait au contraire dû créer de l’inflation.

Il se pourrait que les grands argentiers aient sous-évalué le caractère désinflationniste de la politique monétaire extraordinaire décidée par la Fed après la grande crise financière de 2008. Qu’importe ! l’inflation était maîtrisée – quoique souvent trop faible ; on s’en glorifiait ; mais on ne savait pas trop pourquoi…[10]

1. Énergie, inflation et signal prix : mea maxima culpa

Toutes les banques centrales ont été confrontées à la hausse des prix de l’énergie depuis le printemps 2021, avec la sortie progressive de l’embolie économique due à la pandémie. Toutes se sont trompées sur l’évolution future des prix de l’énergie. Toutes fondaient leurs anticipations sur les prix des marchés à terme de l’énergie.

Il faut lire attentivement un travail récent des services économiques de la BCE[11] largement passé inaperçu, intitulé : « Les récentes erreurs dans les projections relatives à l’inflation ? » Ce titre interrogatif aurait pu être pertinemment complété ainsi : « l’explication par l’énergie ! »

L’article est un extraordinaire mea culpa, un aveu de carence et d’incompétence collective pour les économistes de la BCE, mais au-delà, pour la « sphère économique » qui alimente les banques centrales de ses travaux de modélisation :

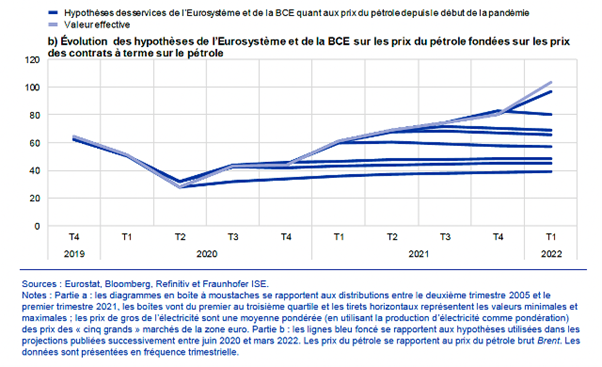

« (…) Les récentes projections établies par les services de l’Eurosystème et de la BCE ont nettement sous-estimé la poussée de l’inflation, en grande partie en raison d’évolutions exceptionnelles, telles qu’une dynamique des prix de l’énergie sans précèdent et des goulets d’étranglement au niveau de l’offre. Si les projections relatives à l’inflation mesurée par l’Indice des prix à la consommation harmonisé (IPCH) total pour 2020 se sont révélées assez exactes malgré l’apparition de la pandémie de coronavirus (COVID-19), elles ont cependant commencé à sous-estimer l’inflation au premier trimestre 2021, phénomène qui s’est accentué à partir du troisième trimestre 2021. (…) »

« (…) Dans les projections établies par les services de l’Eurosystème et de la BCE, les hypothèses relatives aux prix des matières premières énergétiques sont posées en fonction des contrats à terme extraits des marchés, pratique courante dans les différentes banques centrales et institutions internationales. Dans une large mesure, la hausse exceptionnelle des prix de l’énergie n’avait pas été anticipée par les intervenants de marché (…) »

Graphique extrait du Bulletin économique de la BCE – Avril 2022

« (…) En moyenne, les erreurs s’agissant des hypothèses conditionnelles, en particulier celles relatives aux prix de l’énergie, expliquent environ les trois quarts des récentes erreurs de projection commises par les services de l’Eurosystème et de la BCE en matière d’inflation (…). Comme cela a été mentionné plus haut, ces projections dépendent, par construction, d’un ensemble d’hypothèses portant sur les prix des matières premières ainsi que sur les taux de change et les taux d’intérêt qui, dans la plupart des cas, proviennent des données extraites des marchés financiers. Les erreurs sur les hypothèses relatives aux prix du pétrole ont été les contributrices les plus régulières et les plus importantes aux erreurs en matière d’inflation (…) »

Ce recours aux prix du marché à terme pour leurs prévisions macroéconomiques est souvent explicite -et parfois implicite- au FMI, à la Fed, à la BCE, à la Banque d’Angleterre, à la Banque du Canada, à la Banque Nationale Suisse … avec des variations dans les modèles, quelquefois malheureuses[12].

Une analyse de la Banque d’Angleterre[13] explique avec lucidité la faiblesse intrinsèque d’un tel indicateur de marché pour modéliser et anticiper les prix à venir de l’énergie :

« (…) les prix spot et à terme du pétrole seront toujours liés par une relation d’arbitrage, ce qui, dans la pratique, signifie que la courbe des contrats à terme a été relativement plate par rapport à l’ampleur des mouvements de prix observés ces dernières années. (…) »

Euphémisme ! Par construction, et par cette possibilité d’arbitrage « physique » que permet le marché à terme, les prix à terme sont (1) peu éloignés du prix spot ; (2) peu éloignés pour l’échéance à deux ans du prix à un an. Non seulement, le marché minimise la volatilité des prix à un an, mais il peut faire croire que les anticipations des fluctuations du prix du pétrole vont s’atténuer.

Ainsi, I. Schnabel, membre du directoire de la BCE, en charge de la recherche, a été conduite à expliquer doctement – et fort maladroitement- en janvier 2022[14] que :

« (…) Dans notre scénario de base, le choc énergétique actuel devrait s’estomper sur l’horizon de projection. Les projections des services de l’Eurosystème se fondent sur les cours à terme du gaz et du pétrole, qui laissent penser que les prix de l’énergie devraient diminuer de manière sensible cette année, contribuant ainsi de manière significative à la baisse prévue de l’inflation globale de l’IPCH à moyen terme (…) »

Lettre adressée par le vice-président du Shift Project, Michel Lepetit, qui s’y interroge sur les hypothèses qui sous-tendent la soi-disant « neutralité » de la politique monétaire, à Esther L. George (présidente et directrice générale de la Federal Reserve Bank de Kansas City) et Robert S. Kaplan (président et directeur général de la Federal Reserve Bank de Dallas).

2. Quantitative Easing[15] et désinflation énergétique : Qapital Eandiscipline

Si l’on constate que la question du prix du pétrole est (re)devenue centrale depuis la sortie du grand confinement post-COVID, on pourrait légitimement se demander pourquoi il n’en fut pas de même dans un passé proche. Dans ses communications récentes, l’économiste Isabel Schnabel fournit des éléments d’explication qui pourraient mener à une réponse. Lors d’un premier discours d’avril 2022[16], elle caractérise avec pertinence l’origine de la pression déflationniste sur les prix de l’énergie dans la décennie 2010 :

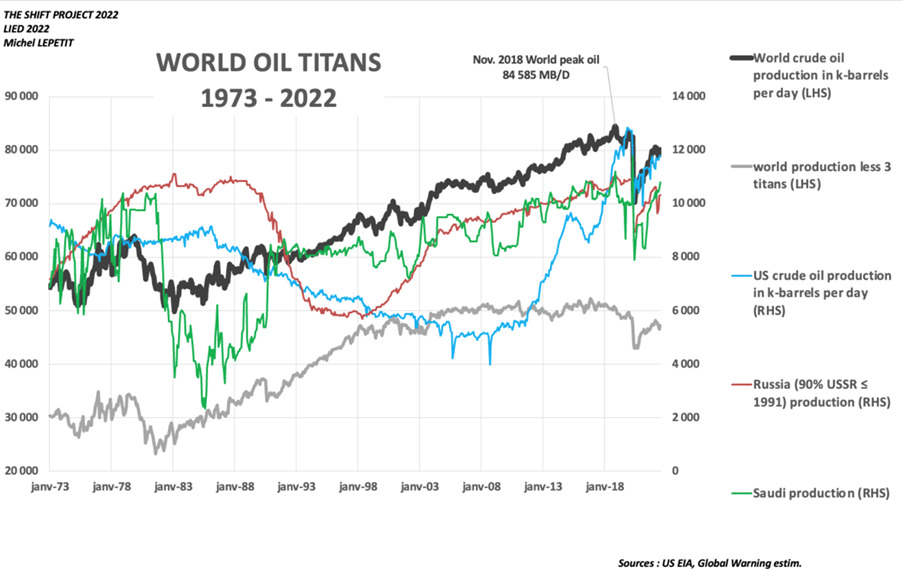

« (…) Dans le sillage de la « révolution du pétrole de schiste », les États-Unis ont considérablement augmenté leur production de pétrole et de gaz naturel, faisant progressivement grimper l’offre et exerçant une pression persistante à la baisse sur les prix mondiaux du pétrole. (…) »

Dans un discours plus récent[17], l’ancienne académique Isabel Schnabel affine son argumentation, tout en faisant preuve d’une louable humilité :

« (…) Pourtant, la politique monétaire n’a pas été le seul facteur à l’origine de la Grande Modération [Note de l’auteur : il s’agit de la stabilité des économies occidentales entre les années 1980 et 2000]. Par rapport aux années 1970, par exemple, les prix réels du pétrole ont évolué dans une fourchette bien plus étroite de la seconde moitié des années 1980 jusqu’au milieu des années 2000. (…)

La pandémie et la guerre sont susceptibles d’ajouter à l’instabilité dans les années à venir. Elles remettent en question deux des forces stabilisatrices fondamentales qui ont contribué à la baisse de la volatilité pendant la Grande Modération : la mondialisation et un approvisionnement énergétique élastique. (…) La deuxième force stabilisatrice – l’élasticité de l’offre d’énergie – perdra également de son pouvoir d’absorption des chocs dans les années à venir.

Après les chocs pétroliers des années 1970, la répartition de l’offre mondiale de pétrole a radicalement changé. (…) La » révolution du schiste » aux États-Unis, qui a débuté au début du siècle, a à nouveau transformé le marché du pétrole. On estime qu’elle a entraîné une augmentation significative de l’élasticité des prix de l’offre de pétrole et de gaz. Par conséquent, tout comme la mondialisation a entraîné une offre excédentaire sur les marchés des biens et du travail, limitant les augmentations de prix et de salaires, l’émergence des États-Unis en tant que grand exportateur net d’énergie a amorti l’impact des chocs de demande sur les prix du pétrole et du gaz au cours des 15 dernières années. (…) »

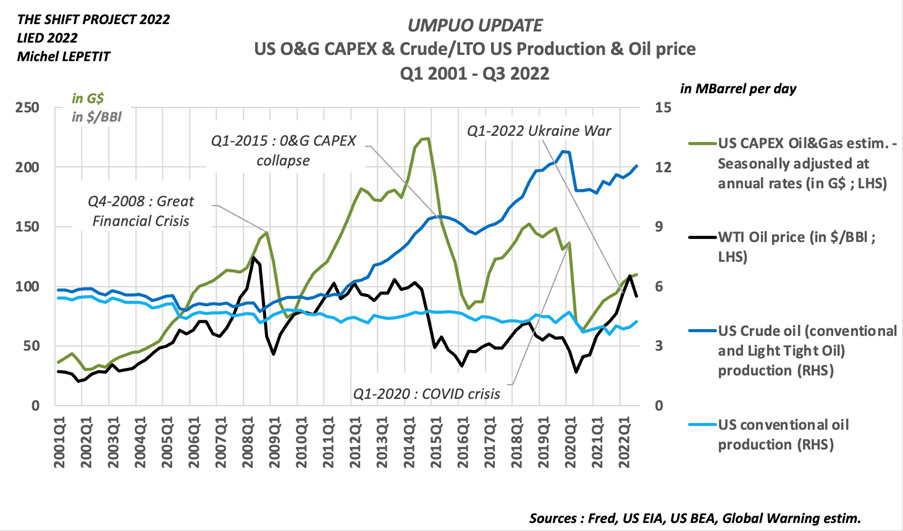

Il apparait donc que l’irruption – totalement impensée avant 2008 – de la « révolution » (certains parlent du « miracle ») du pétrole de schiste américain sur la scène mondiale aurait empêché toute poussée mondiale d’inflation du fait de l’énergie. En fait, cette production exubérante d’huile de schiste devint même déflationniste en 2015, contribuant à l’effondrement des prix mondiaux du baril[18].

J’ai émis l’hypothèse (Lepetit 2020)[19], corroborée en partie par d’autres analystes (Stroebel 2020 ; Artus 2021)[20], que ce fut la politique monétaire américaine elle-même qui aura contribué significativement à cette surabondance d’investissements non rentables dans le gaz puis le pétrole de schiste américain pendant une décennie.

Depuis l’effondrement des prix du baril début 2020 dû à la forte contraction de la demande mondiale de pétrole, la grande consommatrice de capitaux qu’est l’industrie pétrolière américaine, mais surtout les investisseurs qui l’ont soutenue, semblent s’être reconvertis à une politique d’investissement plus « rationnelle », moins « exubérante ». Est revenu le temps de la « capital discipline » si chère à cette industrie, où les volumes d’investissements fluctuent à nouveau à l’unisson avec les évolutions des prix du barils, sans être dorénavant impactés par les vagues successives de création monétaire du Quantitative Easing des années 2010.

Investissement dans les hydrocarbures aux US (2001-2022)

Conclusions

Plusieurs programmes de recherche au FMI (Furceri 2016 ; Furceri 2017)[21] et à la Banque mondiale (Ha 2019)[22] ont rappelé dans la décennie 2010 le rôle majeur de l’énergie, systémique[23] et holistique pour expliquer certains grands phénomènes inflationnistes et déflationnistes sur la longue durée. Mais les banquiers centraux, qui se pensent parfois maîtres du destin, ne pouvaient se satisfaire d’un tel asservissement au monde « physique »[24].

Les deux erreurs d’appréciation sur le lien entre énergie et inflation exposées plus haut témoignent d’une incompréhension fondamentale de la question énergétique par la « science économique », d’une incompréhension du rôle physique essentiel de l’énergie dans le fonctionnement de l’économie[25]. Dans les deux cas, la « science économique » est tentée d’appliquer maladroitement à l’énergie des concepts – tels la loi de l’offre et de la demande à travers le signal prix- plus pertinents pour décrire des marchés ordinaires comme celui de la laine ou du crayon à papier[26].

Dans un monde où le « miracle » américain du pétrole de schiste ne se reproduirait plus, alors la pression inflationniste via les prix du pétrole pourrait devenir structurelle. Seule la hausse des prix pétroliers permettrait en effet de déclencher les investissements susceptibles d’assouvir une demande mondiale d’énergie toujours croissante, hors épidémie, guerre, récession économique ou prise de conscience planétaire de l’impératif climatique. Face à cette offre sous contrainte, on sait la demande de pétrole très peu élastique au signal prix, comme en a témoigné encore une fois en 2018 le phénomène social des « gilets jaunes ».

Dans la conjoncture actuelle qui fait enfin de l’énergie l’objet de toutes les attentions, certains travaux académiques, certaines déclarations d’économistes, parfois devenus d’influents banquiers centraux, laissent penser que la question énergie-climat pourrait être enfin revisitée en abandonnant quelques illusions de la « science économique ».

Espérons-le. Il y a urgence.

Michel Lepetit, Vice Président et cofondateur du Shift Project

[1] Financial Times – Editorial – A pivotal moment for the world’s central banks – 23/08/22 (Il est remarquable que l’article n’évoque pas sur le fond la thématique de l’énergie)

[2] On notera que le rapport annuel de la Banque mondiale pour 2021 (WorldBank Global Economic Report – January 2022) contient 298 fois « oil » ; 194 fois « energy » et 322 fois « inflation ».

[3] Le phénomène est réel, et rappelle à l’historien d’autres perturbations logistiques : celle de la crise de Suez en 1956-57 quand l’Europe mit en place des mécanismes de rationnement du pétrole, suite aux perturbations logistiques dues à la fermeture du Canal de Suez et le sabotage d’oléoducs moyen-orientaux ; celle de 1970-71, prélude à la grande crise pétrolière de 1973, qui vit les prix du pétrole escalader du fait du coût du fret pétrolier, induit par les restrictions à la production en Lybie et par le sabotage -à nouveau– d’un oléoduc moyen-oriental (« Tapline »).

[4] Lepetit M. (2021) – Chapter II : Inflation, Vietnam and Oil in the 1970s – 29/10/2021

[5] Certains économistes commencent néanmoins à comprendre ce rôle central et systémique de l’énergie, et notamment les immenses transformations socio-économiques qu’implique en conséquence la transition vers une économie et une société bas carbone … dès lors qu’on souhaiterait vraiment affronter le défi du changement climatique anthropique.

[6] De ce point de vue, le constat fait parfois dans certains travaux économiques de la baisse tendancielle du « contenu énergétique du PIB » rajoute encore à la confusion.

[7] Celle-ci est initiée en Angleterre plus tôt qu’on ne le dit souvent, dès le XVe siècle avec l’utilisation massive du charbon domestique à Londres. (Wrigley E.A.(2016) – The Path to Sustained Growth – England’s Transition from an Organic Economy to an Industrial Revolution– Cambridge University Press – 2016)

[8] Voir IEA World Investment report 2022

[9] On notera que le plan de transition bas carbone pour la France, conçu et promu avec succès par le think-tank The Shift Project, ne fait nulle part référence à la question des prix (The Shift Project (2022) – Plan de transformation de l’économie française – Odile Jacob – 2022)

[10] Les tentatives d’explications par certains économistes ont été d’une grande diversité : de l’avènement du digital ; à la théorie des grands cycles économiques ; à la « stagnation séculaire » ; en passant par la démographie ; voire l’histoire multiséculaire …

[11] Chahad M. & Als (2022) – Les récentes erreurs dans les projections relatives à l’inflation établies par les services de l’Eurosystème et de la BCE : quelles explications ? – Bulletin économique de la BCE n°3/2022 – avril 2022

[12] On ne proposera pas ici une analyse critique des tentatives inabouties d’améliorations (par la Banque du Canada ; par la BCE ; par la Banque d’Angleterre) d’une modélisation si fruste, et qui ne devrait satisfaire aucun esprit rationnel et un peu curieux de la chose énergétique. Citons :

– le modèle de la Banque d’Angleterre, avec un prix à terme fixe ((BOE 2019) – Bank of England – Monetary Policy Report – August 2019) ;

– les différents modèles de la BCE, très élaborés à partir de 2016 ((ECB 2015) – ECB Economic Bulletin, Forecasting the price of oil – N° 4, 2015 ) remaniés puis finalement abandonnés fin 2021. Les premiers doutes sur la validité du dernier modèle de la BCE furent exprimés en octobre 2021, dans le compte-rendu de la réunion mensuelle : « (…) Dans ce contexte, des doutes ont été exprimés quant à l’utilisation des courbes à terme des prix du pétrole, généralement orientées à la baisse, comme hypothèses de projection, alors que les prix des combustibles fossiles étaient destinés à rester élevés ou à augmenter davantage. (…) » [Trad. ML]

[13] Bank of England (2012) – What can the oil futures curve tell us about the outlook for oil prices?’- Quarterly Bulletin, Q1 2012 [Trad. ML]

[14] Schnabel I. (2022 a) – Looking through higher energy prices? Monetary policy and the green transition – Frankfurt am Main- 8 January 2022[Trad. ML]

[15] Cf https://fr.wikipedia.org/wiki/Assouplissement_quantitatif : L’assouplissement quantitatif (en anglais : quantitative easing ou QE) désigne un type de politique monétaire par laquelle une banque centrale rachète massivement de la dette publique ou d’autres actifs financiers afin d’injecter de l’argent dans l’économie et de stimuler la croissance.

[16] Schnabel I. (2022 b) – Managing policy trade-offs – Cernobbio – 2 April 2022. [Trad. ML]

[17] Schnabel I. (2022 c) – Monetary policy and the Great Volatility – Jackson Hole – 27 August 2022 [Trad. ML]

[18] Lepetit M. (2020 a) – West Slide Story : Unconventional monetary Policy & Unconventional Oil (UMPUO 2000 – 2020) – 20/10/20

[19] Lepetit M. (2020 b) – Politique monétaire non conventionnelle et pétrole non conventionnel – The Shift Projet 26/11/20

[20] Stroebel F. & als (2020) – A Structural Investigation of Quantitative Easing – Deutsche Bundesbank Discussion Paper – 2020

Artus P.(2021) – Le retour à l’économie des années 1970 – Les Echos – 8/04/2021

[21] Furceri D. & als. (2016) – Global Disinflation in an Era of Constrained Monetary Policy – IMF WEO 2016 Chapter 3 – October 2016

[22] Ha, J. & als. (2019) – Inflation in emerging and developing economies: evolution, drivers and policies – World Bank Group – 2019

[23] Le lien systémique entre énergie et agriculture est de mieux en mieux documenté : engrais ; machinisme ; bio-carburants …

[24] Au contraire, certains économistes ont préféré réécrire l’histoire en faisant quasiment disparaître la question énergétique au cœur de la « Grande inflation » des années 1970, la transformant en phénomène purement monétaire. (voir : Lepetit M. (2021) – Chapter II : Inflation, Vietnam and Oil in the 1970s – 29/10/2021)

[25] Le lecteur est notamment renvoyé aux œuvres fondamentales de J.-B. Say, voire d’A. Smith, évoquant parfois – mais rarement- la question énergétique.

[26] Voir le premier chapitre de : Friedmann M. & R. (1980) -Free to Choose – Harcourt – 1980